Merkez Bankası'ndan sürpriz faiz kararı

Hem aradığınız haberlere hızlıca ulaşabilmek hem de Haber3.com'a destek olmak için Google News'te Haber3.com'a abone olun.

Haber3'e Google News'te abone olun

Abone OlTürkiye Cumhuriyet Merkez Bankası, yerel seçimler öncesi piyasaların merakla beklediği faiz kararını açıkladı.

Türkiye Cumhuriyet Merkez Bankası (TCMB) Para Politikası Kurulu, Merkez Bankası Başkanı Fatih Karahan başkanlığında toplandı. Kurul, piyasaların merakla beklediği faiz kararını açıkladı. Kurul, politika faizinin yüzde 45'ten yüzde 50 seviyesine yükseltilmesine karar verdi.

TCMB'den yapılan açıklamada, ''Kurul, enflasyon görünümündeki bozulmayı dikkate alarak politika faizinin artırılmasına karar vermiştir. Aylık enflasyonun ana eğiliminde belirgin ve kalıcı bir düşüş sağlanana ve enflasyon beklentileri öngörülen tahmin aralığına yakınsayana kadar sıkı para politikası duruşu sürdürülecektir.'' denildi.

TCMB'den yapılan açıklama şöyle:

"Para Politikası Kurulu (Kurul), politika faizi olan bir hafta vadeli repo ihale faiz oranının yüzde 45’ten yüzde 50 düzeyine yükseltilmesine karar vermiştir. Kurul ayrıca, operasyonel çerçevede değişikliğe giderek, Merkez Bankası gecelik vadede borçlanma ve borç verme oranlarının bir hafta vadeli repo ihale faiz oranına kıyasla -/+ 300 baz puanlık bir marj ile belirlenmesine karar vermiştir.

Şubat ayında aylık enflasyonun ana eğilimi, hizmet enflasyonu öncülüğünde, öngörülenden yüksek gerçekleşmiştir. Tüketim malı ve altın ithalatı yavaşlayarak cari dengedeki iyileşmeye katkı verirken, yakın döneme ilişkin diğer göstergeler yurt içi talepte dirençli seyrin sürdüğüne işaret etmektedir. Hizmet enflasyonundaki katılık, enflasyon beklentileri, jeopolitik riskler ve gıda fiyatları enflasyon baskılarını canlı tutmaktadır. Kurul, enflasyon beklentileri ve fiyatlama davranışlarının öngörüler ile uyumunu ve ücret artışlarının enflasyon üzerindeki etkilerini yakından takip etmektedir.

Kurul, enflasyon görünümündeki bozulmayı dikkate alarak politika faizinin artırılmasına karar vermiştir. Aylık enflasyonun ana eğiliminde belirgin ve kalıcı bir düşüş sağlanana ve enflasyon beklentileri öngörülen tahmin aralığına yakınsayana kadar sıkı para politikası duruşu sürdürülecektir. Enflasyonda belirgin ve kalıcı bir bozulma öngörülmesi durumunda ise para politikası duruşu sıkılaştırılacaktır. Para politikasındaki kararlı duruş; yurt içi talepte dengelenme, Türk lirasında reel değerlenme ve enflasyon beklentilerinde düzelme vasıtası ile aylık enflasyonun ana eğilimini düşürecek ve dezenflasyon 2024 yılının ikinci yarısında tesis edilecektir.

Kurul, makroihtiyati politikaları piyasa mekanizmasının işlevselliğini ve makro finansal istikrarı koruyacak nitelikte uygulamayı sürdürmektedir. Bu çerçevede, ay içinde yapılan düzenlemelerle finansal koşullar sıkılaştırılmış, para politikası aktarımı desteklenmiştir. Kredi büyümesi ve mevduat faizinde öngörülenin dışında gelişmeler olması durumunda parasal aktarım mekanizması desteklenmeye devam edilecektir. Likidite gelişmeleri yakından takip edilerek, gerektiğinde sterilizasyon araçlarının etkin şekilde kullanılması sürdürülecektir.

Kurul, politika kararlarını parasal sıkılaştırmanın gecikmeli etkilerini de dikkate alarak, enflasyonun ana eğilimini geriletecek ve enflasyonu orta vadede yüzde 5 hedefine ulaştıracak parasal ve finansal koşulları sağlayacak şekilde belirleyecektir.

Enflasyon ve enflasyonun ana eğilimine ilişkin göstergeler yakından takip edilecek ve Kurul, fiyat istikrarı temel amacı doğrultusunda elindeki tüm araçları kararlılıkla kullanacaktır.

Kurul, kararlarını öngörülebilir, veri odaklı ve şeffaf bir çerçevede alacaktır.

Para Politikası Kurulu Toplantı Özeti beş iş günü içinde yayımlanacaktır."

Faiz kadar ''sıkılaşma'' kararları da bekleniyor

Merkez Bankası'nın faiz kararının yanı sıra sıkılaştırma adımları da yakından izlenecek. TCMB, ilave sıkılaşma adımları kapsamında, kredi kartı ve kredili mevduat hesaplarından nakit çekim işlemlerinde faiz oranını ihtiyaç kredisi faiz oranıyla uyumlu seviyeye yükseltirken, bankacılık sisteminde Türk lirası mevduatın payını artırmaya yönelik yeni adımlar attı. Banka, kredi kartlarından yapılan nakit avans işlemleri ve kredili mevduat hesaplarında uygulanacak aylık azami akdi faiz oranının hesaplama yönteminde değişiklik yaptı. Yeni yönteme göre, hesaplanan aylık azami akdi faiz oranı yüzde 4,42'den yüzde 5'e çıkarıldı.

Bugün açıklanacak faiz kararının karar metninde yeni bir sıkılaşma kararının yer alıp almayacağı da merakla bekleniyor

Yıl sonu enflasyon ve dolar tahmini değişti

Türkiye Cumhuriyet Merkez Bankası, piyasanın dolar, faiz, enflasyon ve büyüme beklentilerini içeren mart ayı anketini yayımladı. TCMB'nin anketinde yıl sonu dolar kuru ve enflasyon beklentisi değişti.

Türkiye Cumhuriyet Merkez Bankası (TCMB), mart ayı Piyasa Katılımcıları Anketi'nin sonuçlarını yayımladı.

Yıl sonu Dolar beklentisi

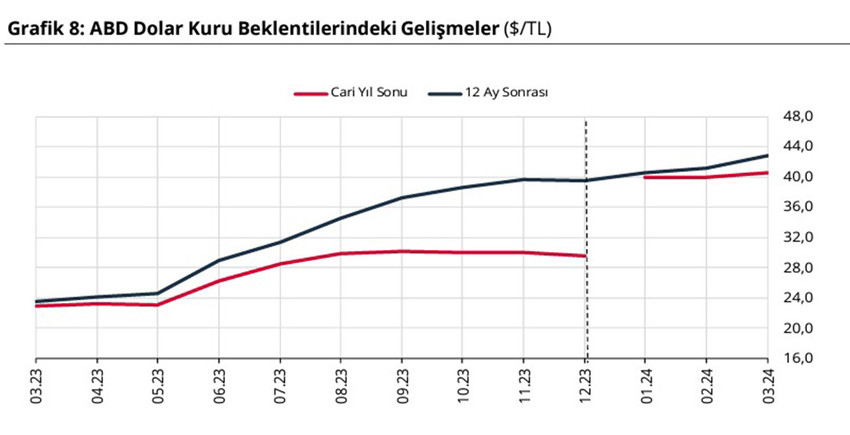

Buna göre, katılımcıların 2024 yıl sonu dolar/TL beklentisi 40,53 TL olurken 12 ay sonrası döviz kuru beklentisi ise aynı anket döneminde 42,79 TL olarak belirlendi.

Bir önceki ankette yıl sonu Dolar/TL beklentisi 40,02 TL'ydi.

Yıl sonu faiz beklentisi

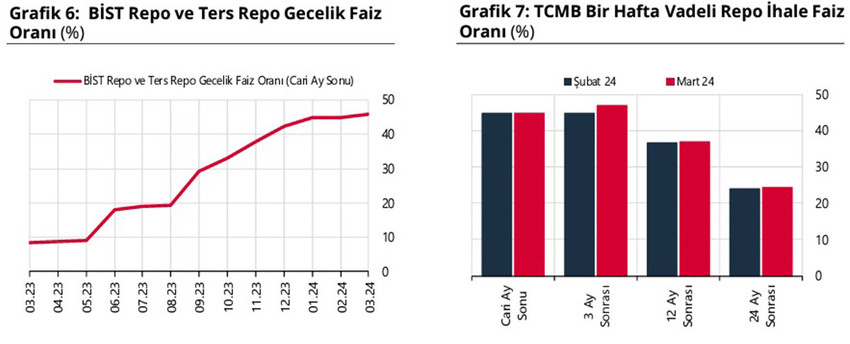

Katılımcıların BİST Repo ve Ters-Repo Pazarı’nda oluşan cari ay sonu gecelik faiz oranı beklentisi bir önceki anket döneminde yüzde 45 iken bu anket döneminde yüzde 45,82 oldu.

TCMB bir hafta vadeli repo ihale faiz oranı cari ay sonu beklentisi bir önceki anket döneminde olduğu gibi yüzde 45 olarak açıklandı.

Yıl sonu enflasyon beklentisi

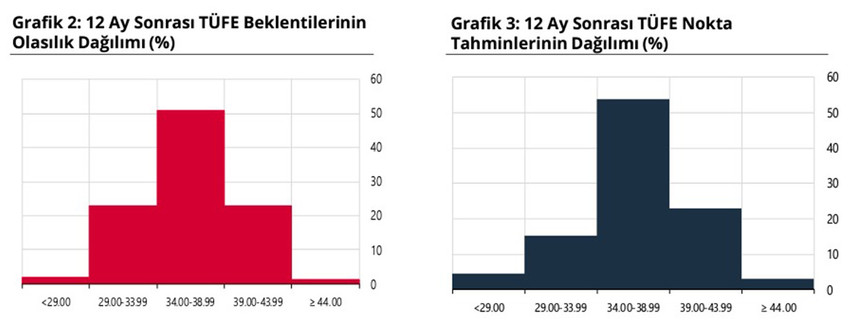

Katılımcıların cari yıl sonu tüketici enflasyonu (TÜFE) beklentisi şubat anketinde yüzde 42,96 iken mart anketinde yüzde 44,19 oldu.

12 ay sonrası TÜFE beklentisi bir önceki anket döneminde yüzde 37,78 iken, bu anket döneminde yüzde 36,70 oldu. 24 ay sonrası TÜFE beklentisi ise aynı anket dönemlerinde sırasıyla yüzde 23,05 ve yüzde 22,67 olarak gerçekleşti.

Yıl sonu büyüme beklentisi

Katılımcıların GSYH 2024 yılı büyüme beklentisi bir önceki anket döneminde olduğu gibi mart anketinde de yüzde 3,3 oldu.

2025 yılı büyüme beklentisi de bu dönemde yüzde 3,8'de sabit kaldı.

Faiz beklentileri

Ekonomistler, Merkez Bankası'nın politika faizini sabit bırakmasını bekliyor. Ekonomistlerin politika faizindeki değişikliğe ilişkin beklentilerinin medyan değeri, faizin yüzde 45'te sabit bırakılması yönünde oldu. Anket sonuçlarına göre, ekonomistlerin politika faizi beklentileri yüzde 45 ile yüzde 47,50 arasında yer aldı. Ekonomistlerin yıl sonu politika faizi beklentilerinin medyanı ise yüzde 45 oldu.

Deutsche Bank’a göre faiz yüzde 50’ye çıkabilir

Deutsche Bank, Merkez Bankası’nın bu ay 500 baz puanlık faiz artışına gidebileceğini tahmin ediyor. Bloomberg HT’nin aktardığına göre Deutsche Bank, Merkez Bankası’nın bu ayki toplantıda 500 baz puanlık faiz artışına gitmesini ‘yüksek ihtimal’ olarak değerlendiriyor. Böylelikle faiz oranı yüzde 45’ten yüzde 50’ye çıkabilir. Banka, yayınladığı notta şunları dile getiriyor: “Politikalar doğru yönde ilerliyor. Fitch’in son kredi notu artışı da ortodoks politikalara dönüşün bir yansıması. Ancak kısa vadede ekonomide zorluklar devam ediyor. Bunların arasında kalıcı enflasyonist baskılar ve bankanın net rezervlerindeki belirgin düşüş de var. Yaklaşmakta olan yerel seçimler belirsizlik oluşturuyor. TL’deki değer kaybının döviz talebini artıracağı endişesi de var. Uzun vadede TCMB’nin son çeyreğe kadar beklemede kalmasını ve faiz indirimlerinin kademeli olmasını bekliyoruz. Yıl sonu politika faizi tahminimiz yüzde 45.”

Bank of America ve Morgan Stanley'den Türkiye için faiz tahmini

Hatırlanacağı gibi TCMB'nin Şubat 2024 politika faiz kararı sonrasında Bank of America (BofA) Securities ve Morgan Stanley, bu yılın ikinci çeyreğinde Türkiye Cumhuriyet Merkez Bankası’nın yeniden faiz artırması olasılığını göz ardı etmediğini açıklamıştı. BofA Ekonomisti Zümrüt İmamoğlu yayımladığı notta “Ücret artışlarının talebe etkisi beklenenden daha güçlü çıkarsa, ikinci çeyrekte ek faiz artışları mümkün. Ancak bu bizim baz senaryomuz değil” dedi. İmamoğlu bu yıl için faiz indirimi öngörmedi. Morgan Stanley ekonomisti Hande Küçük “Politika faizinin yılın son çeyreğine kadar yüzde 45’te sabit tutulacağına ilişkin tahminimizi koruyoruz ancak ikinci çeyrekte ek faiz artırımı risklerinin arttığını görüyoruz” dedi.

Bloomberg HT'nin aktardığına göre, raporda “Enflasyon risklerinin daha güçlü vurgulanması, bizce, geçen aya kıyasla ek faiz artırımlarının daha muhtemel olduğu anlamına geliyor” değerlendirmeleri yer aldı. Küçük, Merkez Bankası’nın ek faiz artırımı yapıp yapmayacağına karar vermeden önce Şubat ve Mart ayı enflasyon verilerini bekleyeceğini öngördü.

Yabancıların beklentisi

Yabancı uzmanlar, TCMB'nin bugünkü faiz kararında politika faizini sabit bırakacağı öngörüsünde bulunurken, bankanın iletişiminde "bekle-gör" politikasını uygulayabileceğini ve enflasyonda artış olması durumunda daha da sıkılaşmayı düşünebileceğini kaydetti. Societe Generale Orta ve Doğu Avrupa, Orta Doğu, Afrika Stratejisti Marek Drimal AA muhabirine yaptığı değerlendirmede son dönemde enflasyonda yaşanan yukarı yönlü sürprize rağmen TCMB'nin PPK toplantısında politika faizini yüzde 45'te sabit tutacağı tahmininde bulundu. TCMB'nin faiz artırımı yoluyla doğrudan sıkılaşmanın önüne geçmeye çalışabileceğini belirten Drimal, bankanın iletişiminde bekle-gör politikasının nedenleri olarak son zamanlarda yapılan makro ihtiyati sıkılaştırma önlemleri ve ödemeler dengesinde beklenen iyileşme olabileceğini ifade etti. Drimal, bununla birlikte olasılıkların 250 veya 500 baz puanlık başka bir faiz artışına doğru kaydığını aktardı. Şu an için TCMB'nin politika faizini 2024'ün geri kalanında yüzde 45'te sabit bırakabileceğini dile getiren Drimal, 2025'in ilk çeyreğinde ise 500 baz puanlık bir indirim gelebileceğini vurguladı. Drimal, "TL için kısa vadeli görünümün negatif ancak cari işlemler hesabındaki iyileşmenin ve beklenen yabancı para girişlerin hala muhtemel olduğunu görüyoruz. Bunlar da TL'nin 2. ve 3. çeyrekte güçlenmesine yol açabilir" değerlendirmesini yaptı.

Hem aradığınız haberlere hızlıca ulaşabilmek hem de Haber3.com'a destek olmak için Google News'te Haber3.com'a abone olun.

Haber3'e Google News'te abone olun

Abone Ol